O que é um cartão de crédito?

Um cartão de crédito é um sistema de pagamento com limite definido que permite fazer compras em loja ou online mesmo sem dinheiro na conta. O cartão de crédito também é, como indica o Banco de Portugal, um contrato de crédito renovável feito com um banco, em que o valor disponível para usar é renovado à medida que paga os valores usados anteriormente.

Como funcionam os cartões de crédito?

Os cartões de crédito funcionam com um limite de crédito, ou plafond, que é renovado à medida que paga os valores que utilizou. Os pagamentos com cartão são feitos com um código PIN, em multibancos, ou com autenticação online para compras na web.

Onde posso usar um cartão de crédito?

Pode usar o cartão de crédito em pagamentos físicos, nos terminais de pagamento e nas caixas multibanco, e também online com o número e código CVC do cartão.

Os cartões de crédito e de débito fazem as mesmas operações?

Sim, os cartões de crédito e de débito fazem as mesmas operações e podem ser usados para compras em lojas, multibancos e compras online. A diferença está na forma como o dinheiro sai da sua conta bancária. O cartão de crédito permite fazer compras sem usar saldo e pagar o valor no final de cada mês, enquanto o cartão de débito só permite fazer compras quando tem saldo na conta bancária.

Existem diferenças entre os cartões de crédito?

Sim, existem diferenças entre os cartões de crédito diferentes de acordo com as suas finalidades, que são:

- Cartões com cashback

- Cartões de Milhas Aéreas

- Cartões de Descontos

- Cartões de lojas

- Cartões sem Anuidades

Outras diferenças estão nas redes associadas aos pagamentos, com cartões de crédito da Visa, Mastercard, American Express (AmEx) e de outras redes. Os cartões também são divididos de acordo com plafond disponível entre cartões Classic, Cartões Silver, Cartões Gold e Cartões Platinum.

É possível aderir a um cartão de crédito online?

Sim, pode aderir a um cartão de crédito online em menos de cinco minutos. Para aderir 100% online a cartões de crédito tem de indicar os seus dados, rendimentos e a morada para o banco enviar o cartão para casa. Quando o cartão está aprovado pode fazer compras online com o cartão de crédito virtual.

Como usar um simulador de cartões de crédito?

Para usar um simulador de cartões de crédito indique o tipo de cartão de crédito que procura para ver todos os cartões disponíveis. Depois compare os cartões de todos os bancos para encontrar os melhores cartões de crédito em Portugal.

Como comparar cartões de crédito?

Para comparar cartões de crédito verifique a TAEG dos cartões, as modalidades de pagamento e prazos de pagamento sem juros, as ofertas de adesão e as vantagens e parcerias de cada cartão de crédito.

Qual o melhor cartão de crédito em Portugal?

O melhor cartão de crédito em Portugal é aquele que lhe dá as vantagens e soluções de pagamento que procura. Se procura um cartão para compras online escolha os cartões da WiZink, Unibanco ou Novo Banco, que têm cashback e outras vantagens. Se quer um cartão para viagens, os melhores cartões de crédito em Portugal são os cartões de milhas aéreas Miles&More e os cartões Millennium Tap.

Quais as vantagens dos cartões de crédito?

As vantagens dos cartões de crédito são as seguintes:

- Pagamentos em lojas, multibancos e online em Portugal e no Estrangeiro

- Compras sem juros até 50 dias

- Diversas soluções de pagamento, com valores fixos, percentagem do saldo utilizado ou fracionados em prestações

- Pagamentos entre 3% e 100% do saldo utilizado

- Cashback, Descontos e outros benefícios

- Milhas Aéreas de companhias aéreas

- Isenção de custos de disponibilização e de anuidades

- Ofertas de adesão como eletrodomésticos e vouchers para hóteis

- Sistemas de Segurança e Proteção contra Fraudes

- Transferência de dinheiro para a conta à ordem

- Levantamentos a crédito em multibanco

- Seguros de viagem e assistência no estrangeiro

Quais as desvantagens dos cartões de crédito?

As desvantagens dos cartões de crédito são as seguintes:

- As taxas de juros mais altos para créditos em Portugal

- Comissões elevadas

- Custos de utilização em diversos locais, como gasolineiras ou em viagens ao estrangeiro

- Perigo de endividamento excessivo

- Risco de fraudes com cartões de crédito

Como fazer um cartão de crédito?

Para fazer um cartão de crédito use um simulador de cartão de crédito e envie o seu pedido. Fazer um cartão de crédito online demora apenas cinco minutos e o processo de aprovação é mais rápido que outras soluções de financiamento, como o crédito pessoal.

É preciso enviar documentos para pedir um cartão de crédito ao banco?

Sim, para pedir um cartão de crédito tem de enviar para o banco os seguintes documentos:

- Cartão de Cidadão para indicar o nome e NIF

- Recibo de Vencimento para indicar o salário mensal e definir o plafond

- Comprovativo de Morada para receber o cartão e as comunicações do banco

- Comprovativo de IBAN da conta bancária onde são debitados os pagamentos

É preciso mudar de banco para fazer um cartão de crédito?

Não é preciso mudar de banco para fazer um cartão de crédito. Bancos como o WiZink, o Unibanco e a Cetelem permitem fazer um cartão de crédito com conta bancária em qualquer banco.

Que taxas de juro existem nos cartões de crédito?

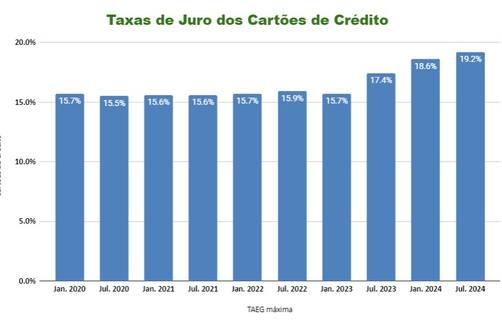

As taxas de juro que existem nos cartões de crédito são a TAN (juros pelo dinheiro emprestado) e a TAEG (juros com todos os encargos incluídos). Para comparar cartões no simulador de cartão de crédito use sempre a TAEG.

Os cartões permitem pagamento até 50 dias ou três meses sem juros e podem ser isentos de anuidades e outras comissões.

Qual o cartão de crédito com menos juros?

O cartão de crédito com menos juros em Portugal é o Crédito Agrícola Clube A, com TAN de 8% e TAEG de 10,2%. Outros cartões de crédito baratos são o cartão Novo Banco Branco (TAN de 0% e TAEG de 10,6%) e Montepio Classic (TAN de 8% e TAEG de 11,4%).

Cartões de crédito com pagamentos até 50 dias sem juros também não têm encargos durante este período, como os cartões da WiZink. Os cartões de crédito têm taxas de juro máximas que são definidas para cada trimestre pelo Banco de Portugal.

Posso usar um cartão de crédito sem pagar juros?

Sim, pode usar um cartão de crédito sem pagar juros quando amortiza todo o valor utilizado dentro do prazo até 50 dias.

Há comissões e custos do cartão de crédito?

Sim, há várias comissões e custos nos cartões de crédito, onde se incluem as comissões de disponibilização, anuidade, taxa gasolineira, comissão de cash-advance e de adiantamento a numerário e a comissão por falta de pagamento das prestações.

A aprovação do cartão de crédito demora muito tempo?

Não, a aprovação do cartão de crédito não demora muito tempo e esta é a modalidade de crédito com aprovação mais rápida em Portugal. A aprovação do cartão de crédito demora entre 5 minutos e 72h, período que o banco usa para analisar vários critérios como os rendimentos e histórico bancário antes de aprovar o cartão de crédito.

O que entra na análise dos bancos para fazer um cartão de crédito?

Na análise dos bancos para fazer um cartão de crédito entram os seguintes critérios:

- Rendimentos - Garantir que tem salário para fazer os pagamentos mensais

- Taxa de Esforço - Garantir que não usa uma percentagem demasiado alta do salário para pagar prestações de créditos

- Estabilidade Laboral - Ter contrato como efetivo para garantir rendimentos estáveis para pagar as mensalidades do cartão

- Histórico Bancário - Verificação de que não tem incidentes por dívidas no Mapa de Responsabilidades de Crédito do Banco de Portugal

Como é feito o pagamento do cartão de crédito?

O pagamento do cartão de crédito é feito mensalmente por débito direto numa data definida entre o banco e o cliente e na conta bancária associada ao cartão. O cálculo do valor do pagamento é feito com mínimo de 20 dias de antecedência e depende do plafond utilizado e da modalidade de pagamento que escolheu.

Que opções de pagamento existem nos cartões de crédito?

As opções de pagamento que existem para cartões de crédito são pagamentos em percentagens do plafond utilizado, pagamentos com valores fixos mensais ou os pagamentos fracionados das compras.

O que é o fracionamento dos pagamentos com cartão de crédito?

O fracionamento dos pagamentos com cartão de crédito é uma solução de pagamento até 96 prestações de compras feitas com cartões de crédito. O fracionamento é uma escolha do cliente e pode ser ativado através da App ou Área de Cliente para o cartão de crédito.

Posso alterar a data de pagamento do cartão de crédito?

Sim, pode alterar a data de pagamento do cartão de crédito depois de ter feito esse pedido ao banco. A alteração é feita através de acordo entre o cliente e o banco.

Posso fazer pagamentos do saldo do cartão de crédito fora das datas definidas?

Sim, pode fazer pagamentos do saldo do cartão de crédito fora das datas definidas. Se fizer esses pagamentos o débito automático da mensalidade fica cancelado.

O pagamento do cartão de crédito fora das datas definidas permite antecipar o pagamento da prestação mensal ou reduzir o plafond utilizado. Reduzir o plafond tem impacto no cálculo da próxima mensalidade do cartão do crédito.

Posso mudar a modalidade de pagamento do cartão de crédito?

Sim, pode mudar a modalidade de pagamento do cartão de crédito, alterando a percentagem de plafond a pagamento ou o valor da prestação fixa. Para alterar a modalidade de pagamento faça o pedido ao banco através da App ou da Área de Cliente do cartão.

Posso aumentar o limite do cartão de crédito?

Sim, pode aumentar o limite do cartão de crédito com autorização do banco. Para aumentar o limite do cartão de crédito faça o pedido ao banco, que analisa o caso e decide se aprova ou recusa o aumento do plafond.

Posso cancelar um cartão de crédito?

Sim, pode cancelar um cartão de crédito sempre que desejar. O cancelamento pode ser pedido online ou por telefone, em Portugal e no estrangeiro. Quando faz o cancelamento o cartão deixa de estar ativo a partir desse momento mas isso não elimina a obrigação de pagar o saldo utilizado do mesmo.

Pedir cartão de crédito - Passo-a-Passo

Pode pedir um cartão de crédito seguindo estes cinco passos:

- Use um simulador de cartões de crédito - Escolha a finalidade e tipo de cartão de crédito;

- Compare os cartões de crédito - Veja os juros do cartão de crédito de cada banco e compare as opções disponíveis como cashback para receber dinheiro de volta, as milhas aéreas para usar em viagens, o fracionamento dos pagamentos e as opções para cash-advance do cartão de crédito. Veja também os custos e comissões dos cartões de crédito.

Depois de comparar os cartões e ver todas as vantagens dos cartões de crédito escolha o melhor cartão para si;

- Adira ao cartão - Faça a adesão online em cinco minutos e envie todos os documentos para fazer cartão de crédito. Depois o banco vai analisar todos os dados para fazer a aprovação do cartão de crédito:

- Envio do cartão para casa - Num prazo entre 3 e 5 dias o cartão chega a sua casa. O código PIN é fornecido por SMS ou enviado para sua casa em outra carta. Se verificar que as cartas foram abertas ou estão danificadas reclame e peça um novo cartão para evitar o risco de fraudes com cartões de crédito e apropriação dos seus dados.

- Use o cartão como desejar - Depois de ter o cartão em casa pode começar a fazer pagamentos em lojas e online com o cartão de crédito. Para compras na internet pode também usar os cartões virtuais e usar o código de validação, que é o CVC do cartão de crédito